連續三年凈虧損、營收只靠一座礦山,這樣一家公司卻選擇又一次來到了港交所的門前。5月23日,花崗巖礦業公司漢隆集團第三次向港交所提交上市申請。此前,公司在2021年5月、11月都曾向港交所遞表,目前均已失效。

“靠山吃飯”的行情能撐多久?時隔半年再度沖擊IPO,漢隆集團此時進軍資本市場有戲嗎?礦企上市為何這么難?

圖片

7000億市場規模,漢隆能分幾杯羹?

圖片

漢隆集團成立于2018年,是一家位于陜西省安康市的花崗巖礦業公司。其產品主要用于建筑及建筑裝飾用途的黑色系花崗巖荒料。

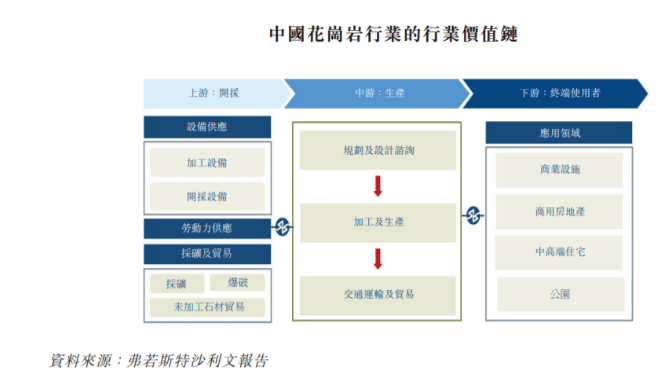

花崗巖行業的上游為礦產資源勘探及原石開采行業,下游為房地產行業及建筑裝飾行業。

根據“弗若斯特沙利文”報告,自2016年至2020年,中國花崗巖市場按收入劃分的市場規模由4093億元增加至5303億元,復合年增長率為6.7%。截至2025年,市場規模預計將達到7640億元,自2021年至2025年的復合年增長率為7.6%。

來源:《招股書》

花崗巖主要呈黑色、白色、粉紅色或灰色。在現代城市建筑中,花崗巖因其硬度較高、具有耐磨性和裝飾性,在建筑裝飾行業廣受歡迎,不僅用于豪華建筑及基礎設施,亦應用于普通家庭的裝飾。

花崗巖荒料是指主要加工為具體若干規格并可滿足板材加工或其他用途的花崗巖,而黑色系花崗巖被視為花崗巖市場中的高端產品。

2020年中國黑色系花崗巖荒料消耗量為3.5百萬平方米,其中約54%是國產,其余的來自海外進口。預計國內供應短缺將在未來持續存在并隨著時間推移而加劇。

目前,陜西、四川及福建為花崗巖的主產地。其中,福建市場規模最大,2020年達到374億元;而四川次之,達到353億元;陜西市場最小,為214億元,預計2025年達324億元,而黑色系花崗巖市場規模將為95億元。

花崗巖作為建筑行業的核心材料之一,其需求及價格與經濟、建筑行業息息相關。近年來,其平均售價穩定上升,預計到2025年,花崗巖荒料及黑色系花崗巖荒料的平均價格分別上升至1112元/立方米、2256元/立方米。

高出普通花崗巖均價1倍還多的價格,直接反映了黑色系花崗巖的優質。

圖片

《招股書》顯示,中國黑色系花崗巖礦山當下的產量相對較低,大部分企業的礦山規模小,產量低于每年10000立方米。目前黑色系花崗巖礦山主要集中在福建、廣西、山西、陜西、四川、遼寧及吉林等省。

漢隆集團也表示,陜西省有9位花崗巖采礦權擁有人,其是陜西兩家開采及生產黑色系花崗巖產品的采礦權人之一,也是唯一一家黑色系花崗巖礦產能10萬立方米╱年以上的公司。

近三年共虧損約1500萬元

圖片

財務數據顯示,2019年、2020年漢隆公司無營業收入,2021年收入為96.8萬元人民幣,主要來源于花崗巖荒料的銷售,同時期毛利約為76.7萬元,毛利率為79.2%。2019-2021年度稅前虧損分別為75.2萬元、690.9萬元、806.9萬元,共計虧損1573萬元。

2020年業績出現巨額虧損,對此,公司解釋稱,主要由于公司于同年進行的七里溝項目開發活動所致。

此外,行政開支也從2019年年底的約70萬元增長至2020年年底的720萬元,公司解釋稱是由于員工成本增加,且期內產生更多的法律及專業費用。

集團錄得流動資產凈值從2021年12月31日的約2531.3萬元減少至2022年3月31日的約2257.1萬元,主要由于現金及現金等價物減少約300萬元。

智通財經觀察到,從財務數據來看,漢隆集團仍然處于虧損狀態,現有營收規模尚小。那么,公司“押寶”的礦山項目盈利前景如何呢?

營收全靠一座礦山,含金量多高?

目前,漢隆集團營收全部來源于一個礦山項目七里溝。

招股書顯示,漢隆集團從七里溝項目開采花崗巖荒料,而七里溝項目為一個位于中國陜西省安康市漢陰縣漢陽鎮筆架村(漢陰縣西南方向直線距離約40公里)的花崗巖露天礦山。

七里溝項目是漢隆集團的“殺手锏”,公司擁有該項目15年(自2020年12月31日起至2035年12月31日止)的采礦許可證,所涵蓋的獲準采礦面積約為0.517平方公里,獲準最大產能為每年10萬立方米。鑒于現有采礦許可證的期限,公司為七里溝項目制定一項15年期生產計劃。

七里溝項目的含金量,在于其黑色系花崗巖,品牌名為“安康水晶黑”。根據弗若斯特沙利文報告,黑色系花崗巖就顏色方面被視為高端花崗巖,價格相對高于中國花崗巖的平均售價。

根據智通財經app了解,七里溝項目的花崗巖符合作為優質花崗巖在中國出售的標準,因為七里溝項目樣品的所有物理測試結果(包括體積密度、吸水率、抗壓強度、抗折強度、耐磨性和放射性)均符合中國規格石材的國家標準(GB/T18601-2009及GB6566-2001)。產品符合優質花崗巖出售標準,再次驗證公司花崗巖產品的市場競爭力。

不但產品優質,漢隆集團的資源量亦十分充足,根據獨立技術報告,控制資源總量約為1760萬立方米,而公司七里溝項目則擁有約逾600萬立方米可開采的花崗巖荒料的控制資源量,而獨立技術顧問認為該資源量足以按目前預計的年產量10萬立方米開采60年。

根據弗若斯特沙利文報告,中國僅有少數獲準產能及實際產量每年超過10萬立方米的黑色系花崗巖礦山,而本公司是陜西唯一一家獲準年產能達致10萬立方米或以上的黑色花崗巖公司,這已超過花崗巖行業的許多競爭者。

圖片

據智通財經了解,以2020年中國A級黑色系花崗巖荒料均價來計算,在未來數年內,公司營收有望快速增長,即使花崗巖價格不變,也有望于2025年達到2.46億元營收。

圖片

大部分產量已提前鎖定客戶

有了產量,下一步則是獲得市場與客戶的認可,公司業務才能夠進入正循環,實現“自我造血”。

從宏觀方面來看,2022年“兩會”上發布的政府工作任務支出,將適度超前開展基礎設施投資,重點建設水利工程、綜合立體交通網、重要能源基地和設施,有序推進城市更新,推進城鎮化建設等。

此外,加快發展長租房市場、推進保障性住房建設等多項政策給樓市帶來了回溫信號,房地產行業的回暖有望帶動建材市場平穩增長。

據華經產業研究院統計,在過去數年,黑色系花崗巖產品在基礎設施及樓宇建設中更受追捧,尤其是一線和二線城市的大型建設項目。2020年我國黑色系花崗巖行業市場規模為106.6億元,同比增長3.3%,預計2021年將達到115.7億元左右。

圖片

從微觀來看,漢隆集團已經及早鎖定了大客戶。目前,漢隆集團與五名客戶訂立的五份框架銷售合約仍在履行中。2021-2022年,框架銷售合約項下框架客戶承諾的花崗巖荒料最低采購量總額分別約為公司年產量的36.0%及31.2%;2023-2025年,合約項下的最低采購量總額分別約為公司年產量的82.9%、71.9%及83.7%。

能夠上市的礦企寥寥無幾

礦山屬于典型的資本密集型產業,資本市場已經成為礦業企業融資與發展的重要途徑。

近年來,礦企上市的熱情高漲但能夠上市的寥寥無幾。同時,上市公司渉礦并購持續升溫。

中國環保政策日趨嚴格,為應對監管壓力、提升礦產資源數量以及自身的抗風險能力,比如黃金上游開采巨頭們就紛紛出海尋求突破。

“頭豹研究院”數據顯示,據不完全統計,2018年1月-2020年6月,中國本土黃金上游開采企業進行了六次海外并購。其中紫金礦業分別于2018年、2020年3月以及2020年6月并購塞爾維亞國有銅業公司、加拿大大陸黃金公司以及圭亞那金礦石公司。

相比其他行業,礦企 IPO上市有特殊要求,比如需要經過環保核查、環評及安全監督審批以及項目立項級別審批。由于礦業種類繁多,不同礦種的特殊要求與側重點也不一樣。

據“大象研究院”統計,從2011年-2020年A股IP0發審委審核結果來看(數據截至2020年11月20日),這期間新審核的企業共有2732家,采礦業有25家,其中17家獲通過、2家取消審核、1家暫緩表決、5家未通過。

專注從事企業IPO的一位律師表示,礦業企業上市比一般的制造業肯定是難很多,這幾年的案例也很少。相對來說,比如鉆石、黃金、鋰礦等這些資源會容易一些。因此,還是跟整個產業政策方向相關,花崗巖這種產業還是很難上市的,核查起來也很麻煩,再加上受下游房地產的影響,當然在境外申請上市的話情況稍微好點。

柏文喜認為,礦業企業IPO的難度主要還要看企業發展的具體狀況、所處的細分行業以及可開采儲量等,未必比其他行業更難。而資本更看好的是可持續經營性、更強細分行業中的優秀企業。在黃金、鉆石、石油等資源性行業中,企業化程度更高的行業更有前景,這三類中都有龍頭性的上市公司,但是大量質地很差的企業、單體企業因為可持續性問題而無法上市。

對于資源類企業,礦石儲量直接束縛企業的發展。有紫金礦業、江西銅業、中國鋁業、洛陽鉬業等大型企業在前,漢隆集團想要在資本市場有一席之地,或許不是一件易事。

你了解花崗巖嗎?你認為依賴山溝里的一座礦山,漢隆集團可以如愿上市嗎?留言聊聊吧!

來源:綜合自野馬經濟、石材小圈子、格隆匯新股等

客服熱線:

客服熱線: